Les jeux des banquiers...

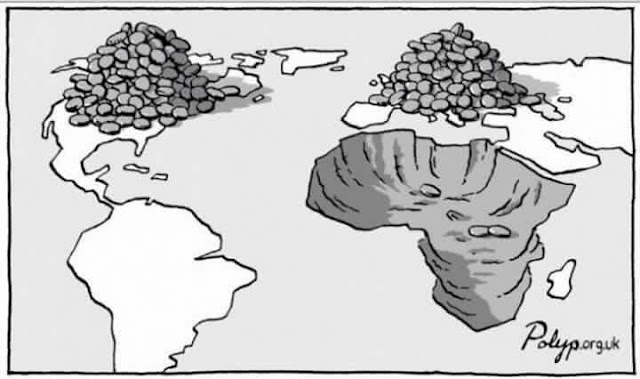

Pile ou face ? Face, je gagne, pile, tu perds et tu dois payer par tes impôts, tes primes, tes amendes, la perte de pouvoir d'achat caché dans tous les prix et surtout la dilution de ton vrai argent que je coule avec ma fausse monnaie émise par des dettes à intérêts...

Je fais les lois, j'achète les consciences, les c.. paient les pots cassés, les faibles exploités, tout coûte plus du double, l'immobilier est 80 % plus cher...

De toute manière, je gagne, je privatise les profits et je socialise les pertes, en anglais, c'est plus à la mode... Bail in, bail out, too big to fail

L’aléa moral bancaire illustré par Arthur Rotnik, un casino mondial...

Une personne dispose de 200.000 $. Elle ouvre une banque avec 100.000 $ et s’inscrit au système de garantie des dépôts. La Banque reçoit 900.000 $ en dépôts en offrant un taux d’intérêt supérieur à ses concurrentes.

Les ressources de cette banque s’élèvent donc à 1.000.000 $ (dont 100.000 $ de fonds propres et 900.000 $ de dépôts)

Pour rentabiliser ces ressources, notre banquier se rend dans un casino et mise la totalité des ressources de la banque sur le noir, soit 1.000.000 $..

Puis il place les 100.000 $ dont il dispose toujours par ailleurs sur le rouge..

L’investissement est risqué pour la banque, mais ne l’est pas pour notre banquier actionnaire.

Si le rouge sort, la banque est en faillite et n’a plus de fonds propres Mais avec sa mise personnelle de 100.000 $ sur le rouge, il empoche 200.000 $.

Il n’a plus qu’à recommencer son opération de départ.

En revanche, si le noir sort, il a perdu 100.000 $ mais l’augmentation des fonds propres de sa banque qui atteignent à présent 1.100.000 $ (2.000.000 $ moins 900.000 $ de dépôts) compense très largement cette perte.

Enfin les déposants ne se soucient pas des activités de la banque puisque leurs dépôts sont rémunérés à un taux supérieur à celui des concurrentes, et qu’ils bénéficient d’un système de garantie des dépôts en cas de crise.

2- Dissocier le métier du prêteur du métier de l’émetteur ...

prosperite-et-partage.org/spip.php?article139

... excessive des banquiers puisqu’ils peuvent dès lors privatiser les bénéfices et socialiser les pertes, L’aléa moral bancaire fut illustré par Arthur Rotnik.

Le prêteur en dernier ressort - [Prospérité et Partage]

prosperite-et-partage.org/spip.php?article17

... encourage la prise de risque excessive des banquiers puisqu’ils peuvent dès lors privatiser les bénéfices et socialiser les pertes, ce qu’illustra Arthur Rotnik.

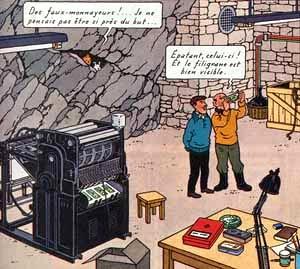

Ils trichent systématiquement depuis des siècles... de la fausse monnaie par milliards, qui nous vole tous, sauf eux...

La notion d’ « Aléa moral » a été introduite au XVIIème siècle par Adam Smith, qui la caractérise comme « la maximisation de l’intérêt individuel sans prise en compte des conséquences défavorables de la décision sur l’utilité collective ». Il peut s’agir de situations où l’un des contractants dissimule ou fausse des informations, augmentant sa prise de risque, convaincu que les coûts potentiels seront totalement ou partiellement supportés par les autres contractants.

Un dirigeant peut par exemple aggraver son endettement, quitte à augmenter le risque de faillite de son entreprise ; un trader peut prendre des positions non autorisées sur les marchés pour augmenter ses bénéfices et donc son bonus ; etc.

Un dirigeant peut par exemple aggraver son endettement, quitte à augmenter le risque de faillite de son entreprise ; un trader peut prendre des positions non autorisées sur les marchés pour augmenter ses bénéfices et donc son bonus ; etc.

Le terme d’ « aléa moral » trouve ses origines dans le secteur de l’assurance, où les assurés, se sentant protégés, peuvent avoir tendance à adopter des comportements coûteux.

Ce type d’asymétrie d’informations a été particulièrement mis en lumière ces dernières années, notamment pour expliquer les origines de la crise des subprimes où, non concernés par le risque systémique qu’ils créaient, des opérateurs financiers ont permis à des ménages à faible capacité de remboursement de s’endetter massivement.

« L’aléa moral, l’un des plus grands dangers pour le capitalisme », affirmait Adam Smith, l’un des pères du libéralisme...

C'est ce que certains résument par la formule privatisation des profits, nationalisations des pertes.

![]()

![]()

Goldman Sachs aujourd’hui (V) – Le jour où Wall Street paria sur sa propre perte

Ce texte est un « article presslib’ » (*)

Goldman Sachs aujourd’hui (I) – Résultats financiers du second trimestre 2010

Goldman Sachs aujourd’hui (II) – La dénonciation de la supercherie par Michael Lewis

Goldman Sachs aujourd’hui (III) – Se débarrasser de la camelote : le CDO

Goldman Sachs aujourd’hui (IV) – Se refaire : le CDO synthétique

En 2008, en multipliant les paris sur la dépréciation des titres adossés à des crédits subprime, dans une tentative désespérée de se refaire rapidement, Goldman Sachs ne s’était pas contentée de jouer un rôle passif dans la crise mais en avait délibérément démultiplié les effets ravageurs. Les sénateurs américains en feraient la remarque à de multiples reprises aux représentants de la firme qu’ils interrogeaient lors de l’audition du 27 avril 2010 (1).

Était offert à la face du monde le spectacle inédit d’une industrie financière précipitant sa propre perte en pariant sur celle-ci, et démarchant fébrilement pour accepter le pari, des contreparties éventuelles moins pessimistes qu’elle, ces dernières ignorant pour leur part la détermination du secteur bancaire à gagner coûte que coûte, même au prix de sa propre perte, et étant privées du coup de cette information cruciale quant à leurs propres chances de l’emporter. La stratégie adoptée n’apparaît invraisemblable que dans l’optique où il existerait un intérêt collectif de cette industrie financière, or, dans le climat de sauve-qui-peut généralisé qui était apparu, il ne s’agissait plus pour chacune des banques impliquées que de tirer son épingle du jeu avant l’effondrement final.

L’aléa moral est l’encouragement à l’abus inscrit dans un certain type de situations. Or le déroulement de la crise a mis en évidence une multitude de configurations impliquant un aléa moral. Ainsi, la titrisation implique en soi un aléa moral. Dans la titrisation, l’émetteur du titre, qui a accordé les crédits qui sont reconditionnés par paquets de plusieurs milliers selon des critères qu’il a lui-même définis, se défait du risque de non-remboursement en le transmettant à l’acheteur du titre. Son intérêt à lui sur l’opération, ce sont les commissions qu’il prélève au passage. N’étant plus exposé au risque, mais bénéficiant directement de tout accroissement du volume de la titrisation, il est incité à relâcher les critères utilisés dans la décision d’accorder ou non un crédit.

Durant la crise, l’aléa moral a souvent pris la forme suivante : alors qu’une situation est déjà mal engagée, il existe de facto, pour les acteurs impliqués, une incitation – en général financière – à l’aggraver encore. L’exemple typique est celui des firmes définies comme « Too big to fail » : trop importantes pour qu’on les laisse faire défaut en raison du risque systémique que leur défaillance entraînerait : à savoir une généralisation de leur défaut à l’ensemble du système économique. Dans un tel contexte, les opérations les plus risquées de ces firmes sont encouragées de fait puisque, d’une part, ce sont celles qui débouchent sur les plus gros profits (et aussi, bien entendu, sur les pertes les plus sévères) et, d’autre part, le risque pour elles est neutralisé du fait que s’il devait se matérialiser, l’État interviendrait automatiquement pour se porter à leur secours. Dans la situation qui était née lors de la mise au point du CDO et du CDOsynthétique, l’aléa moral atteignait son comble puisqu’il devenait avantageux pour les banques américaines de parier sur l’effondrement de l’industrie du crédit dans le secteur de l’immobilier résidentiel, avec les conséquences que cela pouvait avoir pour l’économie dans son ensemble. De manière révélatrice, quand, en juillet 2010, les parlementaires et les sénateurs américains votèrent conjointement un ensemble de lois censées réformer la finance, le « financial overhaul » long de 2 300 pages, aucune des mesures comprises dans le projet de loi ne visait à prévenir ce type de comportement suicidaire pour l’industrie financière.

================

(1) Audition de représentants de la firme Goldman Sachs au sénat américain (I)

Audition de représentants de la firme Goldman Sachs au sénat américain (II)

Audition de représentants de la firme Goldman Sachs au sénat américain (III)

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

Un livre à lire d’urgence : Mon Banquier,

Synonymes de aléas

évènement

événement

aventure

chance

contingence

danger

destin

difficulté

fortune

hasard

imprévu

incertitude

inconvénient

insuccès

malchance

mésaventure

obstacle

péril

péripétie

risque

traverse

Goldman Sachs aujourd’hui (V) – Le jour où Wall Street paria sur sa propre perte

Ce texte est un « article presslib’ » (*)

Goldman Sachs aujourd’hui (I) – Résultats financiers du second trimestre 2010

Goldman Sachs aujourd’hui (II) – La dénonciation de la supercherie par Michael Lewis

Goldman Sachs aujourd’hui (III) – Se débarrasser de la camelote : le CDO

Goldman Sachs aujourd’hui (IV) – Se refaire : le CDO synthétique

En 2008, en multipliant les paris sur la dépréciation des titres adossés à des crédits subprime, dans une tentative désespérée de se refaire rapidement, Goldman Sachs ne s’était pas contentée de jouer un rôle passif dans la crise mais en avait délibérément démultiplié les effets ravageurs. Les sénateurs américains en feraient la remarque à de multiples reprises aux représentants de la firme qu’ils interrogeaient lors de l’audition du 27 avril 2010 (1).

Était offert à la face du monde le spectacle inédit d’une industrie financière précipitant sa propre perte en pariant sur celle-ci, et démarchant fébrilement pour accepter le pari, des contreparties éventuelles moins pessimistes qu’elle, ces dernières ignorant pour leur part la détermination du secteur bancaire à gagner coûte que coûte, même au prix de sa propre perte, et étant privées du coup de cette information cruciale quant à leurs propres chances de l’emporter. La stratégie adoptée n’apparaît invraisemblable que dans l’optique où il existerait un intérêt collectif de cette industrie financière, or, dans le climat de sauve-qui-peut généralisé qui était apparu, il ne s’agissait plus pour chacune des banques impliquées que de tirer son épingle du jeu avant l’effondrement final.

L’aléa moral est l’encouragement à l’abus inscrit dans un certain type de situations. Or le déroulement de la crise a mis en évidence une multitude de configurations impliquant un aléa moral. Ainsi, la titrisation implique en soi un aléa moral. Dans la titrisation, l’émetteur du titre, qui a accordé les crédits qui sont reconditionnés par paquets de plusieurs milliers selon des critères qu’il a lui-même définis, se défait du risque de non-remboursement en le transmettant à l’acheteur du titre. Son intérêt à lui sur l’opération, ce sont les commissions qu’il prélève au passage. N’étant plus exposé au risque, mais bénéficiant directement de tout accroissement du volume de la titrisation, il est incité à relâcher les critères utilisés dans la décision d’accorder ou non un crédit.

Durant la crise, l’aléa moral a souvent pris la forme suivante : alors qu’une situation est déjà mal engagée, il existe de facto, pour les acteurs impliqués, une incitation – en général financière – à l’aggraver encore. L’exemple typique est celui des firmes définies comme « Too big to fail » : trop importantes pour qu’on les laisse faire défaut en raison du risque systémique que leur défaillance entraînerait : à savoir une généralisation de leur défaut à l’ensemble du système économique. Dans un tel contexte, les opérations les plus risquées de ces firmes sont encouragées de fait puisque, d’une part, ce sont celles qui débouchent sur les plus gros profits (et aussi, bien entendu, sur les pertes les plus sévères) et, d’autre part, le risque pour elles est neutralisé du fait que s’il devait se matérialiser, l’État interviendrait automatiquement pour se porter à leur secours. Dans la situation qui était née lors de la mise au point du CDO et du CDOsynthétique, l’aléa moral atteignait son comble puisqu’il devenait avantageux pour les banques américaines de parier sur l’effondrement de l’industrie du crédit dans le secteur de l’immobilier résidentiel, avec les conséquences que cela pouvait avoir pour l’économie dans son ensemble. De manière révélatrice, quand, en juillet 2010, les parlementaires et les sénateurs américains votèrent conjointement un ensemble de lois censées réformer la finance, le « financial overhaul » long de 2 300 pages, aucune des mesures comprises dans le projet de loi ne visait à prévenir ce type de comportement suicidaire pour l’industrie financière.

================

(1) Audition de représentants de la firme Goldman Sachs au sénat américain (I)

Audition de représentants de la firme Goldman Sachs au sénat américain (II)

Audition de représentants de la firme Goldman Sachs au sénat américain (III)

(*) Un « article presslib’ » est libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Paul Jorion est un « journaliste presslib’ » qui vit exclusivement de ses droits d’auteurs et de vos contributions. Il pourra continuer d’écrire comme il le fait aujourd’hui tant que vous l’y aiderez. Votre soutien peut s’exprimer ici.

Un livre à lire d’urgence : Mon Banquier,

la crise et moi d’Olivier Magnan

PAR THE WOLF LE 18/10/2009• ( 1 COMMENTAIRE )

Si ce n’est déjà fait bien entendu car le livre date de Mars 2009 mais il reste hélas tout à fait d’actualité… Voici un ouvrage plein d’humour « noir » au pays des Banquiers, au pays des Banksters Français là ou la vie est plus chère à cause des commissions et des rackets en tout genre sur vos comptes de dépôts pour services plus ou moins bien rendus…

PLUS DE DETAILS EN SUIVANT :

Voici un voyage à l’intérieur même de votre Agence ou vous découvrirez que votre Banquier n’est ni votre ami , ni même un bon conseiller faute la plupart du temps des compétences nécessaires…Juste un bon commerçant payé à la com. pour vous « fourguer » produits bancaires et assurances maisons….Bref vous comprendrez enfin pourquoi en France la monnaie est un bien trop précieux pour que vos finances soient confiées à la seule gestion des Banquiers….

http://www.amazon.fr/Mon-banquier-crise-moi-conseiller/dp/2354170432/ref=sr_1_2?ie=UTF8&s=books&qid=1255881336&sr=1-2 (cliquez sur le lien pour commander le livre)

Faut il nationaliser la Banque, émission c’est dans l’air du 10 mars 09 avec OLIVIER MAGNAN : http://www.france5.fr/c-dans-l-air/index-fr.php?page=resume&id_rubrique=1106 (cliquez sur le lien )

OLIVIER MAGNAN SUR RMC : http://www.rmc.fr/blogs/bourdinandco.php?post/2009/03/10/Olivier-Magnan-decrypte-votre-banquier (cliquez sur le lien)

Mon banquier, la crise et moi

Interview de l’auteur, Olivier Magnan, qui explique pourquoi il ne faut pas toujours faire confiance à son banquier…

Frédéric Lorenzini | 31-03-09 morningstar

Un des chapitres de votre livre débute sur cette interrogation « Puis-je faire confiance à mon conseiller ? »

A priori, on peut difficilement faire confiance à son banquier même si cela n’a rien de systématique. Il faut en effet être attentif à ce qu’il vous propose et ne pas signer les yeux fermés. Tout simplement parce que votre conseiller est d’abord là pour vous vendre des produits financiers comme des autorisations de découvert, des « packages » plus ou moins attractifs, les placements à court ou à long terme, des crédits à la consommation ou immobiliers, etc.

Votre banquier est d’abord là pour vous vendre des produits. En outre il est là dans la majorité des cas pour vous vendre les produits maison, ce qu’il a en catalogue. Quand il met en avant un produit financier, cela ne signifie pas que le produit correspond à votre besoin, cela signifie que lui a un intérêt à vous faire acheter ce produit.

Bref, il faut garder à l’esprit que son banquier n’est pas un tiers de confiance au même titre que le gendarme, le médecin, le notaire ou l’avocat que vous rémunérez pour qu’il soit à votre service !

Quelles sont les chausse-trappes à éviter ?

Le premier piège réside sans doute dans les frais. Les banquiers préfèrent parler de « commissions ». Ce sont souvent de petites sommes qui mises bout à bout finissent par représenter un budget conséquent sur l’année. Alors qu’au sein de l’Union Européenne les frais bancaires que supportent les particuliers s’élèvent en moyenne à 70 euros, la moyenne en France s’établit à 140 euros ! Cela ne tient pas compte bien sûr des intérêts d’emprunt.

Dans ces frais on trouve les agios pour découvert, les différents frais liés par exemple à des virements à ou des incidents de paiement. Ainsi que les divers abonnements que votre banquier vous propose de souscrire dans le cadre de « packages » ou de « conventions ». En réalité ces frais peuvent représenter jusqu’à 80% du PNB (produit net bancaire) de certaines banques. C’est dire s’ils sont importants pour elles.

Depuis février 2009, la réglementation en France fait obligation aux banques de communiquer à leurs clients au moins une fois par an l’ensemble des frais qu’ils ont payé sur la période. Mais pour l’heure, il semble que cette mesure n’ait pas suscité énormément de réactions chez les clients : le Crédit Agricole avait anticipé cette mesure en commençant plus tôt à communiquer cette information à ses clients, la banque fait état de remontées de pas plus de 1% de ses clients.

Il y a un autre élément important qu’il faut avoir à l’esprit, c’est la façon dont votre banquier vous note. Votre « note » va schématiquement de A si vous êtes un très bon client que l’on souhaite garder à D si on a plutôt envie de se séparer de vous ou de vous ficher à la Banque de France.

Mais attention, votre note peut évoluer assez rapidement : vous êtes A aujourd’hui avec une situation confortable et un « potentiel à développer », votre banquier vous chouchoute et vous appelle dès que vous avez de l’argent à placer ou au contraire si une découvert s’annonce. Si 18 mois plus tard votre situation se dégrade, votre note passera à B ou C et là il y a des chances qu’il ne prenne même plus la peine de vous appeler en cas de découvert…

Quels sont vos conseils pour bien travailler avec son banquier

Si le courant ne passe pas avec votre conseiller, essayer d’en changer en discutant avec le directeur de l’agence. Ou même essayer de l’avoir lui comme conseiller : il a un pouvoir de décision plus important et sans doute une vision de la relation à plus long terme alors que les conseillers changent souvent.

Quoi qu’il en soit, il ne sert à rien de s’énerver avec son banquier. Restez courtois, d’abord parce que votre banquier peut vous chasser, décider qu’il ne veut plus de vous comme client ! Cette situation existe et dans le cas, si on a des crédits, il faut procéder à des remboursements anticipés avec le cas échéant les pénalités prévues.

Rester courtois ne signifie pas accepter n’importe quoi, au contraire. Si vous ne comprenez pas quelque choses, les frais qui vous sont prélevés, les placements qui vous sont proposés… dites-le simplement et clairement. De préférence par écrit, en formulant des questions factuelles, l’humour et l’ironie ne vous serviront à rien.

Si vous en avez les moyens, avoir une deuxième banque peut être une bonne chose. Pas tant pour « faire jouer la concurrence », dans ce domaine il faut être un peu fortuné pour obtenir un traitement privilégié, mais pour votre propre confort : savoir qu’on n’est pas pieds et mains liés avec son banquier donne une grande liberté psychologique et permet de dialoguer d’égal à égal avec lui.

Enfin garder à l’esprit que comme avec n’importe quel fournisseur, les relations avec votre banquier ne doivent pas être unilatérales. Certes, il faut se demander si votre banquier vous sert bien, mais en retour il faut comprendre que lui aussi se demande si vous êtes un intéressant pour lui… Imaginez par exemple que vous cherchiez un crédit immobilier, vous faites le tour des banques juste pour connaître le meilleur taux de chacun. Certains banquiers appellent cela un « lapin », un client qui court dans tous les sens et qui ne sera sans doute pas fidèle. On déroule rarement le tapis rouge pour un tel client. Si en revanche vous arrivez avec un dossier bien ficelé, cela rassurera le banquier qui aura alors envie de vous garder.

Si on ne peut pas faire confiance à son banquier, quels conseil alors donner en matière de placements ?

D’abord faites attention aux phénomènes de mode : il y a 2 ans par exemple il fallait acheter de l’immobilier à n’importe quel prix, aujourd’hui on dit qu’il faut attendre, que les prix vont baisser. Même si les prix baissent encore, sur le long terme l’immobilier résidentiel pour se loger représente toujours un bon choix. D’abord parce que l’on a tous la nécessité de se loger ; et aussi parce que la France connaît un déficit de logements et que ce marché est donc structurellement porteur.

Concernant les placements financiers, la règle de base est de ne jamais signer si on ne comprend pas. N’hésitez pas à poser des questions, à votre conseiller mais aussi à des proches, en surfant sur internet, etc. Et si, après cela, la façon dont vous être susceptible de gagner de l’argent avec un placement demeure un mystère… alors il faut savoir passer son chemin.

Ne jamais oublier qu’il n’y a pas de placements miracles : si vous ne voulez prendre aucun risque, il faut opter vers un Livret A ou une autre épargne réglementée (PEL, CEL, LDD, etc). En tout état de cause, un placement dont le rendement est sans surprise ni à la hausse ni à la baisse, de l’ordre de 2,5 à 3,5% par an. Si vous souhaitez obtenir plus, alors il faut prendre des risques et investir dans des fonds actions ou obligataire. Mais attention : un fonds actions peut rapporter 6, 10 ou 15% une année et perdre 6, 10 ou 15% l’année suivante…

Actuellement, les marchés actions ont beaucoup reculé et il est tenté d’y aller ; mais les marchés boursiers peuvent encore baisser. Don si votre horizon de placement est à court terme, de l’ordre de 2 ans dans l’attente de faire un achat immobilier par exemple, il n’est pas raisonnable d’aller sur les actions.

Synonymes de aléas

évènement

événement

aventure

chance

contingence

danger

destin

difficulté

fortune

hasard

imprévu

incertitude

inconvénient

insuccès

malchance

mésaventure

obstacle

péril

péripétie

risque

traverse