Débouchons les robinets, libérons la monnaie de ses dogmes, de ses tabous et de ses carcans.La monnaie, source de vie économique

SOMMAIRE

2.1 - La création monétaire par le crédit

2.2 - La création monétaire liée aux échanges de devises contre monnaie nationale

2.3 - la création et la destruction monétaires propres à l'activité bancaire

4.1 - Le rôle et la politique de la Banque centrale dans l'Eurosystème

4.2 - Théorie et pratique de l'inflation

4.3 - La monnaie centrale

4.4 - La théorie du multiplicateur

4.5 - Les moyens de la régulation monétaire par la Banque centrale

4.6 - Les banques centrales et la politique dite non conventionnelle

6.1 - Le circuit des transactions courantes

6.2 - Le circuit intra-bancaire

6.3 - Le circuit de la neutralisation monétaire

7.1 - L'épargne bancaire, une épargne morte

7.2 - L'épargne dans un établissement financier, une épargne vive ou active

8.1 - Généralités

8.2 - Le marché monétaire proprement dit

10.1 - L'instrument de mesure

10.2 - L'outil de régulation monétaire

Il est important de dissiper le voile épais qui recouvre les mécanismes de la création et les circuits de fonctionnement de la monnaie. Il est tout aussi important de combattre les théories qui enseignent une conception archaïque et totalement fausse de la monnaie, que les autorités monétaires se gardent bien de dénoncer. Il est vital pour les économies nationales de libérer la monnaie de ses dogmes, de ses tabous et de ses carcans qui servent à notre asservissement par les puissances monétaires. Le moment est venu de rendre le pouvoir monétaire au peuple, c'est-à-dire à ses élus. La monnaie peut et doit être le moyen démocratique d'accès au bien-être pour tous.

Chaque transaction, chaque opération commerciale, financière, monétaire, fait l’objet d’une écriture comptable spécifique. Aussi, chaque écriture comptable a-t-elle une signification économique précise, c’est pourquoi la comptabilité est un formidable instrument d’investigation et d’analyse économiques et monétaires. Ce qui s'applique tout spécialement à la monnaie scripturale qui est issue d'écritures comptables.

1 – La monnaie et l'organisation du système bancaire

Le système bancaire est composé des Institutions financières monétaires (IFM), soit la Banque centrale et les établissements de crédit et Organismes de Placement Collectif en Valeurs Mobilières (OPCVM) qu’elle dirige. Les établissements de crédit sont les banques commerciales, les banques mutualistes, les sociétés et institutions financières. En Europe, au sein du Système européen de banques centrales (SEBC) il y a un niveau hiérarchique supplémentaire : la Banque Centrale Européenne (BCE) qui coiffe les Banques Centres Nationales (BCN).

Les établissements de crédit recouvrent donc :

- les banques de dépôts qui créent la monnaie et,

- les sociétés et institutions financières qui se bornent à la faire circuler.

La séparation des unes et des autres n'est pas faite et pourtant elle est essentielle. Les premières créent la monnaie tandis que les seconds ne peuvent que la faire circuler, ainsi que nous allons pouvoir le vérifier. L'amalgame fait ici n'est pas innocent, il relève de l'intention partout présente de dissimuler à l'opinion publique ce qu'est la monnaie, matière éminemment complexe que la puissance monétaire veut absolument conserver taboue.

Sous la pression des autorités monétaires (comment pourrait-il en être autrement ?) le législateur français le confirme avec la loi du 24 janvier 1984 (voir chapitre 5 "Les banques et établissements financiers") Ainsi, en réalité, le système est composé d’une Banque centrale, ou d’un groupe de banques centrales en Europe, de banques de dépôts créatrices de monnaie et d’établissements financiers.

Rappelons que la monnaie est classée en deux catégories qui se distinguent par leur caractère concret ou abstrait :

- la monnaie fiduciaire, comprenant,

- la monnaie divisionnaire, ce sont les pièces de monnaie,

- la monnaie papier, ce sont les billets,

sa forme même lui donne son caractère concret. Elle peut se transmettre comme n'importe quelle marchandise. Elle est faite pour circuler et circule hors du champ bancaire,

Elle est créé, soit :

- par la Banque centrale, et on l’appelle alors monnaie centrale,

- par les banques commerciales, et on l’appelle alors monnaie secondaire ou bancaire, pour bien marquer la hiérarchie entre les deux.

On verra qu’elles s’échangent dans deux zones distinctes, comme s’il s’agissait de compartiments étanches. C’est une particularité de la monnaie scripturale.

La monnaie centrale ne s'échange qu’entre titulaires de comptes ouverts à la Banque centrale : les banques et le Trésor. De même que la monnaie secondaire ne s’échange qu’entre titulaires de comptes ouverts dans une banque de dépôts : les agents non bancaires (ANB).

Scriptural, du latin scriptura selon le petit Robert, qui avait autrefois pour signification : "relatif à l'écriture sainte". Comment ne pas y voir le symbole du caractère ésotérique de la monnaie ? Traitant de valeurs et de chiffres, monnaie scripturale peut se traduire par monnaie issue d'écritures comptables. Elle est effectivement créée, transférée et détruite par voie d'écritures comptables, et c'est ce qui lui confère son caractère abstrait. Elle ne sort pas du champ bancaire et pour se transmettre elle nécessite un support : chèque, virement, lettre de change, carte bancaire ou autre support magnétique, etc.

La somme des monnaies fiduciaire et scripturale secondaire (dépôts à vue DAV) en circulation constitue une masse monétaire appelée agrégat. Cet agrégat est désigné sous le symbole M1. Il est assez facile à mesurer.

La part relative de la monnaie fiduciaire dans la masse monétaire M1 s'est abaissée au cours des dernières décennies au profit de la monnaie scripturale. Cela veut dire que le public utilise, pour ses transactions courantes, de moins en moins les espèces au profit des instruments de paiement mettant en œuvre de la monnaie scripturale.

Quand on sait ce que coûte aux banques l'approvisionnement du public en monnaie fiduciaire, on comprend qu'elles aient imaginé et mis au point toutes sortes de dispositifs pour en réduire l'usage, et elles y ont réussi, en partie seulement car le porte monnaie électronique n'a pas eu le succès escompté.

Insensiblement donc, les ménages ont abandonné le bas de laine de leurs ancêtres, et en même temps se sont organisé dans un univers monétaire plus abstrait. Avant le passage à l’euro, la monnaie scripturale représentait en France 86% environ de la masse M1 en circulation, contre 70% en 1969.

2 – La création monétaire

La création monétaire dépend de la forme de la monnaie. Ainsi,

- la monnaie divisionnaire (les pièces) est frappée en France par l'Administration des Monnaies et Médailles, sous le contrôle de la Banque de France. Elle est mise en circulation par celle-ci qui en crédite le Trésor Public ; depuis l’avènement de l’euro, cette monnaie fait l’objet de quotas fixés par la Banque Centrale Européenne (BCE) par pays,

- la monnaie papier (les billets) est généralement fabriquée et mise en circulation par la Banque Centrale du pays d'émission, sur la base de quotas fixés ici également par la BCE pour la zone euro,

- la monnaie scripturale est créée par la Banque Centrale ou Institut d’émission, que l'on peut qualifier aussi de "Super-banque", et par les banques de dépôts, dans des conditions exposées plus bas.

Les billets émis et en circulation sont portés au passif du bilan de l'Institut d'émission, constatant ainsi une dette envers leurs détenteurs. C'est plus une affaire de comptabilité qu'une véritable dette, dette de quoi ? Sûrement pas de rembourser en or ou en devises. Seulement de remplacer les vieux billets usagés par des neufs ou de les échanger contre une nouvelle monnaie en cas de changement (franc contre euro, par exemple). La Banque de France ne nous garantit même pas la conservation de sa valeur contre l'érosion monétaire.

Certains supposent que la monnaie fiduciaire est une monnaie permanente. Par monnaie permanente, il faut entendre une monnaie qui n'est pas issue d'une dette. Pour en être tout à fait sûr, il faudrait se poser la question de savoir s'il resterait de la monnaie fiduciaire après le remboursement de toutes les dettes à l'appareil bancaire.

Si vous lancez une recherche sur le site de la Banque de France sur "création monétaire" vous serez surpris de constater qu'il n'existe aucune véritable réponse à la question. Comment peut-on passer sous silence, au cœur même de l'Institut chargé de l'émission monétaire, un sujet aussi important et vital pour l'économie ?

Le pouvoir de création de monnaie scripturale est reconnu à la Banque centrale (cela va de soi). Mais il est aussi "abandonné" aux banques de dépôts. Il s'exerce par le fait que ces banques, à l'instar de la Super-banque, ont la faculté de "tirer" sur elles-mêmes, au sens le plus large du terme. C'est là un fait capital dont on ne semble pas ou ne veut pas mesurer toute la portée. En termes techniques, "tirer" sur soi pour une banque veut dire qu'elle n'a aucun besoin d'un compte approvisionné, comme tout un chacun, pour s'acquitter de ses dettes. Elle tire sur ses propres caisses et on verra plus loin que ce terme de "tirer sur ses caisses" a une portée fantastique, presque illimitée.

Le pouvoir de créer la monnaie donne aux banques, en théorie, celui d'acheter n'importe quel bien en n'importe quelle quantité en s'acquittant de leur dette, ainsi que nous allons le voir, par la simple inscription du montant de la transaction au crédit du compte du vendeur ou cédant, directement (compte ouvert dans la banque) ou indirectement (par le biais de la compensation). C'est un aspect caché et inavoué de la création monétaire qui nuit à la mesure de la masse en circulation, comme on le verra également plus loin.

Ce pouvoir absolument formidable, s'accompagne évidemment d'une réglementation qui se veut stricte (cf. Les principales dispositions de la réglementation bancaire française). Elle fixe notamment un ratio de solvabilité qui limite le montant des engagements auxquels une banque peut s'exposer. Voyons à présent comment est créé la monnaie scripturale.

Il existe 3 sources de création de monnaie scripturale, que pratiquent tant l’Institut d’émission que les banques de dépôts :

- l’achat de devises étrangères,

- l’activité propre des banques (centrale ou de dépôts), si la somme de leurs actifs propres est supérieure à celle de leurs passifs propres,

La destruction s’opère à l’inverse, quand les crédits sont remboursés, quand les devises sont cédées ou revendues et enfin quand les actifs propres sont inférieurs aux passifs propres.

Si les deux premières sont bien connues des spécialistes, il n’en va pas de même de la troisième source sur laquelle il règne le silence d’un cimetière !

La caractéristique de cette troisième source de création et de destruction monétaires, est que la banque monétise ses dépenses (pertes) et démonétise ses recettes (profits), ce que jusqu’à présent personne n’a compris ou osé dire. Ainsi, par exemple, elle crée de la monnaie quand elle verse les salaires de son personnel en créditant leurs comptes et elle détruit de la monnaie lorsqu’elle débite les comptes de ses clients des intérêts, agios et autres frais qui lui sont dus. Bref, la banque monétise chaque fois qu'elle achète et qu'elle paie et démonétise chaque fois qu'elle vend et qu'elle encaisse.

Prenons l’exemple de l’activité d’assurance de la BNP. Elle détruit de la monnaie lorsqu’elle encaisse les primes de ses clients (débit de leur compte) et la crée quand elle les reverse à sa filiale - la Cie d’assurance - (crédit de son compte) pour le compte de laquelle elle les a encaissées.

La création ainsi que la destruction de monnaie scripturale par les banques (centrales ou commerciales) obéit à une règle générale que l’on peut écrire comme suit :

Toute augmentation de l'actif, toute dépense et toute diminution du passif de ces banques se traduisent nécessairement par une création monétaire, tandis que toute augmentation de leur passif, toute recette et toute diminution de leur actif, se traduisent symétriquement par une destruction monétaire. Car, ces opérations se font ou se défont par l'inscription, dans un sens ou dans l'autre, directement ou indirectement, aux comptes de dépôt à vue (DAV) des banques par la Super banque et aux comptes de dépôt à vue (DAV) des agents non bancaires par les banques.

L’Institut d’émission et les banques procèdent donc de même pour émettre la monnaie. La différence est que la Super-banque crée de la monnaie centrale, à destination des banques, tandis que les banques de dépôts créent de la monnaie secondaire, à destination des agents non bancaires (ANB), dont font également partie les établissements financiers. Notons que les banques centrales de la zone euro ne sont pas autorisées par la loi à émettre de la monnaie en faveur de leur Trésor Public. Celui-ci doit faire appel aux marchés pour se financer.

On examinera tout d'abord les opérations monétaires que pratiquent les banques commerciales avec les agents non bancaires, en reprenant les trois sources de la création monétaire que sont les concours des banques à l'économie : le crédit, les échanges de devises contre monnaie nationale et l'activité propre des banques.

Les opérations monétaires de l'Institut d'émission et ses relations avec les banques de dépôts seront analysées au chapitre 4 "La Banque centrale".

2.1 - la création monétaire par le crédit

La forme la plus couramment admise de la création monétaire réside dans le crédit accordé par les banques aux agents non bancaires.

Qui n'est allé trouver son banquier pour obtenir un prêt, soit pour acheter une nouvelle voiture, soit pour faire de gros travaux dans son habitation, soit encore pour acquérir un logement ou pour tout autre motif ? Comme notre compte se trouve dans une banque de dépôts, voici comment notre banquier procède pour mettre à notre disposition, par exemple, la somme de 10.000 euros qu'il nous a accordée après étude de notre dossier. Il va tout simplement créditer notre compte du montant du prêt. Il ne faut pas croire qu'il va chercher à se procurer les fonds nécessaires (même s'il s'agit de dizaines ou de centaines de millions), il n'en a pas besoin, tout au moins dans un premier temps.

Il crée la monnaie correspondante.

Pour cela, il passe une écriture comptable complète. Ce n'est pas plus difficile que cela !

Le banquier inscrit à l’actif de son bilan la créance (engagement de rembourser de l'emprunteur) de 10.000 euros, contrepartie d’une somme de même montant qu’il inscrit au crédit du compte de dépôt à vue (DAV) de son client A, à son passif. On aura ainsi :

Banque X Schéma 1

ACTIF | | PASSIF | |

| Créance sur agent A | 10.000 | Compte courant (DAV) A | 10.000 |

C'est ainsi que nait la monnaie scripturale. Par définition, cette monnaie mise à la disposition du client sur son compte courant est une simple promesse de payer faite par la banque.

Tous les banquiers créateurs de monnaie pratiquent de la sorte lorsqu'ils consentent des crédits aux ménages, aux entreprises, à l'étranger ou bien quand ils prêtent de l'argent à des établissements financiers non créateurs de monnaie. La Banque de France faisait de même autrefois, quand elle consentait des avances à l'Etat, avant que cela ne lui soit interdit définitivement par la réglementation européenne (Traités de Maastricht (art.104) et de Lisbonne (art.123).

Il en est ainsi également lorsqu'une banque souscrit à un emprunt obligataire ou rachète un titre de créance (bon du Trésor, par exemple) émis par un agent non bancaire ou bien par l'Etat. Le Trésor Public n’est pas une banque au sens où nous l’entendons, mais un agent non bancaire (ANB) puisqu’il ne crée pas de monnaie scripturale.

C'est ainsi que la banque crée de la monnaie, à la différence de l’établissement financier qui ne fait que prêter de la monnaie dont il dispose sur un compte nécessairement ouvert et approvisionné dans une banque pour ce faire (cf. chapitre 5 infra : "Les banques et les établissements financiers").

La monnaie est détruite par la banque lorsque les prêts sont remboursés. Au moment du remboursement partiel ou total, le banquier passe l'écriture inverse dans ses livres, annulant ainsi partiellement ou totalement l'écriture d'origine. De même, il passe l'écriture inverse de la précédente lorsque l'emprunt obligataire vient à échéance ou quand il cède à un agent non bancaire le titre de créance précédemment acquis.

Toutefois, la monnaie émise contre une créance, peut être détruite avant son échéance de remboursement par les opérations de titrisation.

Cette technique consiste pour les banques à transformer des créances qu’elles détiennent en valeurs mobilières négociables. Pour cela, elles procèdent à la cession de ces créances - non pas nécessairement hypothécaires comme dans l’affaire des "subprimes" - généralement à des fonds communs de créances (FCC). Ces fonds, établissements financiers souvent filiales des banques elles-mêmes, convertissent ces créances - éventuellement mêlées à d'autres titres - en titres obligataires et les placent sur les marchés financiers.

En cédant les créances (diminution de leurs engagements) les banques améliorent leur ratio de solvabilité et peuvent ainsi accorder de nouveaux prêts, procéder à de nouvelles titrisations et ainsi de suite. La cession des créances pour titrisation correspond à une sortie de l'actif de la banque, ce qui signifie qu'en vertu de la règle générale énoncée plus haut elle entraîne une destruction monétaire. Le compte de l'acquéreur, le FCC par exemple, est en effet débité du montant de l'opération sur son DAV.

Ces opérations de titrisation sont dénouées à l'échéance des créances et donnent lieu alors à destruction monétaire lors du remboursement par l'emprunteur, immédiatement suivie d'une création monétaire correspondant au règlement des fonds dus à l'acquéreur (FCC) par la banque, ceci dans l'hypothèse où la banque est chargée du recouvrement. Le compte DAV de l'emprunteur est débité (destruction) tandis que le compte DAV de l'acquéreur est crédité (création).

On notera que l’augmentation de l’actif bancaire (créances sur l’économie) entraîne un accroissement de la masse monétaire M1, tandis qu’une diminution de l’actif bancaire (remboursement des créances) entraîne au contraire une réduction de la masse M1.

Par ailleurs, les opérations à terme destinées à couvrir les risques de variations des cours de bourse et d'intérêt étant bâties sur le crédit sont accompagnées de prêts bancaires qui donnent lieu à l'émission de monnaie, la destruction s'opérant au terme de la couverture.

Voyons à présent comment s’opère la création monétaire par les banques qui souscrivent à l’émission de bons du Trésor ou d’obligations d’Etat, sachant qu’elles doivent s’acquitter de la transaction en monnaie centrale, puisque le compte du bénéficiaire se trouve à l’Institut d’émission.

On suppose que la banque X détient la provision de 100.000 unités monétaires (UM), montant de la souscription, à son compte à la Banque centrale. On aura alors :

Banque X Schéma 2.1

ACTIF | | PASSIF | |

Banque centrale (BC) - Cpte DAV

Titres de placement - Bons | - 100.000

100.000 | | |

Trésor Public Schéma 2.2

ACTIF | | PASSIF | |

| Banque centrale (BC)- Cpte DAV | 100.000 | Emission de bons du Trésor | 100.000 |

Ici, la création de monnaie secondaire interviendra dès que l'Etat procèdera à des dépenses à destination d'agents non bancaires (fournisseurs, par exemple). La monnaie centrale sera alors échangée contre de la monnaie secondaire, créée pour la circonstance.

On suppose pour simplifier que la banque X reçoit du Trésor les fonds destinés aux fournisseurs de l'Etat. Ce qui nous donne (les opérations précédentes étant reprises pour mémoire) :

Trésor Public Schéma 2.3

ACTIF | | PASSIF | |

Banque centrale (BC) - Cpte DAV

BC - Cpte DAV – virt à banque X

Achats divers | 100.000

- 100.000

100.000 | Emission de bons du Trésor | 100.000 |

Banque X Schéma 2.4

ACTIF | | PASSIF | |

Banque centrale (BC) - Cpte DAV

BC - Cpte DAV - virement du Trésor

Titres de placement - Bons | - 100.000

100.000

100.000 |

Comptes DAV Divers Fournisseurs |

100.000 |

Il apparaît bien, en définitive, que la souscription par la banque X à l'émission du Trésor Public donne lieu à création de monnaie secondaire dès que l'Etat procède à ses dépenses.

Dans le schéma 1, la monnaie secondaire est créée directement en contrepartie d'une créance sur le client A. Dans le schéma 2, la monnaie secondaire est créée indirectement en contrepartie d'une créance sur le Trésor. C'est ce que montre le bilan de la banque X, dans l'un et l'autre cas.

C'est ainsi que le crédit à l'économie est la première contrepartie de la monnaie, ce qui est fondamental.2.2 - la création monétaire liée aux échanges de devises contre monnaie nationale

Il y a création monétaire chaque fois qu'un agent non bancaire vend à sa banque des devises étrangères, et destruction monétaire chaque fois qu'il en achète, avec toutefois une exception : l’échange de monnaie fiduciaire nationale contre monnaie fiduciaire en devises est sans influence directe sur la création monétaire. Seuls sont visés ici les échanges portant sur les monnaies dans leur forme scripturale.

Ainsi, par exemple, lorsque l'exportateur cède à sa banque les devises qu'il reçoit de son client étranger, il est crédité d'une somme en monnaie nationale résultant de la conversion d'une monnaie dans l'autre à un cours de change déterminé. En contrepartie du crédit porté au compte de l'exportateur, la banque inscrit les devises à l'actif de son bilan. L'écriture comptable correspondant à cette opération de change se distingue de la précédente à l'actif de la banque : il s'agit dans le premier cas exposé plus haut (schéma 1) d'une créance sur un agent économique X et dans le cas présent d'une devise étrangère que l'on peut assimiler à une créance à vue sur un pays Y.

Prenons l'exemple d'un exportateur, agent A, qui cède à sa banque 1.500 $ qu'il reçoit de son client étranger, il est crédité d'une somme en monnaie nationale (euro) résultant de la conversion d'une monnaie dans l'autre à un cours de change déterminé, supposé ici de 1,5 dollar contre 1,0 euro. En contrepartie du crédit porté au compte de l'exportateur, la banque inscrit les devises à l'actif de son bilan, ce qui nous donne :

Banque X Schéma 3.1

| ACTIF | | | PASSIF | |

a) | Créance sur Banque

américaine (en dollars us) | 1.500 | a) | Compte $us agent A | 1.500 |

Et après conversion :

Banque X Schéma 3.2

| ACTIF | | | PASSIF | |

a) | Créance en dollars us,

soit contrepartie en euros | 1.000 | a)

b)

b) | Compte $us agent A

Compte $us agent A

Compte DAV agent A | 1.500

- 1.500

1.000 |

Au contraire, la banque détruit la monnaie quand elle vend les devises contre monnaie nationale aux agents non bancaires. Les écritures comptables sont alors inverses de celles données au-dessus.

Pour les banques de dépôts, les devises étrangères représentent des disponibilités transformables immédiatement en monnaie centrale auprès de l'Institut d'Emission. C'est qu'en effet, la Banque centrale, en dernier lieu, rachète les excédents ou bien cède les insuffisances de devises au plan national. Elle gère ainsi les réserves en devises du pays. Notons ici que les devises passant du bilan des banques à celui de la Banque Centrale, la contrepartie (devises) de la monnaie secondaire passe des banques à la Super-banque, sans que la masse de monnaie secondaire (M1) ne change. La monnaie centrale devient la nouvelle contrepartie de la monnaie émise lors de la transaction initiale.

Seule la Fed, Banque centrale des Etats-Unis, ne détient pas de réserves de devises à proprement parler, exception faite d’un stock d’un montant relativement peu élevé (2,2% de ses actifs en 2006) qui ne saurait avoir le caractère de réserves. Il convient de préciser que les Etats-Unis ne commercent que dans leur monnaie, c'est la raison pour laquelle ils n'ont pas de devises provenant de leurs exportations, comme les autres pays.

Reprenons les schémas 3.1 et 3.2, et supposons que la banque X cède aussitôt ses devises à la Banque de France à un cours inchangé. On a alors :

Banque X Schéma 3.3

| ACTIF | | | PASSIF | |

a) c)

c) | Créance en dollars us

(soit contrepartie en euros)

Cession à Banque de France

Compte DAV à la Bque de France | 1.000 -1.000

1.000 | a)

b)

b) | Compte $us agent A

Compte $us agent A

Compte DAV agent A | 1.500

- 1.500

1.000 |

Ce qui nous donne, les opérations soldées une fois éliminées :

Banque X Schéma 3.4

| ACTIF | | | PASSIF | |

c) | Compte DAV à la Bque de France | 1.000 | b) | Compte DAV agent A | 1.000 |

Il apparaît bien que la contrepartie (devises) de la création de monnaie secondaire par la banque X a été remplacée par de la monnaie centrale que cette banque possède à présent en compte à la Banque de France. La monnaie secondaire n'est pas détruite pour autant.

De même, les achats de devises utilisées pour le règlement d'importations ou pour les voyages à l'étranger (chèques voyage) entraînent une destruction monétaire équivalente, dès lors que ces transactions s'opèrent avec des banques de dépôts.

Il existe une autre forme de création monétaire liée aux opérations en devises. Bien que très technique, elle n'est pas sans incidence sur le volume de la masse monétaire en circulation car elle concerne généralement des opérations de grande dimension.

Lorsque par exemple deux banques de dépôts, appartenant à deux pays distincts, s'entendent sur une transaction dans leurs monnaies respectives à un cours convenu, chacune d'elles crée la monnaie nationale en contrepartie des devises acquises, par une simple écriture comptable (la même pour les deux). Cette transaction qui peut être effectuée en vue de montages financiers, pour le compte de client ou pour le compte de la banque elle-même, entraîne destruction monétaire à son dénouement.

Enfin, comme il en est de toutes les opérations à terme, celles qui sont destinées à couvrir les risques de change s'appuient sur des prêts bancaires qui donnent lieu également à l'émission de monnaie, la destruction s'opérant au terme de la couverture.

C'est ainsi que les avoirs en devises, autre forme de crédit à l'économie, constituent la seconde contrepartie de la monnaie.

2.3 - la création et la destruction monétaires propres à l’activité bancaire

On vient d'examiner les deux sources, les plus connues dans le milieu des spécialistes, de la création et de la destruction monétaires. Sur la troisième source que l'on aborde à présent, il règne le silence d'un cimetière, a-t-on dit. Et pour cause !

D'une manière générale, le banquier crée ou détruit de la monnaie chaque fois qu'il pratique un échange avec un tiers (agent non bancaire, y compris donc les établissements financiers) dans l'exercice de son activité. Comment pourrait-il en être autrement puisque les banques ne disposent d'aucun compte alimenté comme il en est pour quiconque ! En fait, il débite ou crédite, selon le sens, directement dans ses comptes ou indirectement par le biais de la compensation, les comptes de ces tiers de ses opérations propres. Le lecteur trouvera au chapitre 8.1 toutes informations utiles sur la compensation.

Il faut bien voir qu'au sommet de la pyramide, il n'y a plus d'"interface" si l'on peut dire, et les banques en occupent le sommet comme la Super-banque. Il en serait tout autrement si la Banque centrale imposait aux banques de dépôts l'usage d'un compte dans ses livres soumis aux mêmes règles de dépendance que celles que connaissent tous les usagers. Un compte qui servirait à tous les paiements et encaissements, sans exception. Elle contrôlerait ainsi ipso facto l'émission monétaire sans aucune défaillance possible.

Ainsi, lorsqu'il achète un bien ou une valeur ou encore quand il s'acquitte des salaires de son personnel (*) ou des services de ses fournisseurs, il suffit au banquier de créditer chez lui ou de faire créditer chez un confrère un ou plusieurs comptes de dépôts. Cet acte emporte en lui-même création monétaire. Il s'agit alors d'une augmentation de ses actifs ou d'une dépense enregistrée au débit de son compte d'exploitation.

(*) Pratiquement, la paie mensuelle est assurée par un service central de la banque qui débite chaque agence des frais de personnel et qui crédite directement les comptes du personnel tenus généralement dans la même agence (JM Gélain - La comptabilité bancaire – La revue Banque Editeur). Voici quelques schémas de leurs opérations pour propre compte qui décrivent les mécanismes de la création bancaire.

- la banque procède à des investissements

Deux cas se présentent selon que le fournisseur auquel elle doit payer le prix de l’acquisition a, ou non, un compte ouvert dans ses livres.

a) dans le premier cas, la banque crédite purement et simplement le compte de son fournisseur, comme suit :

Banque X Schéma 4.1

| ACTIF | | | PASSIF | |

a) | Immobilisations | 1.000 | a) | Compte DAV fournisseur A | 1.000 |

L’augmentation de l’actif bancaire accroît donc d'autant la masse de monnaie en dépôt à vue (DAV).

b) dans le deuxième cas, elle peut soit émettre un chèque sur ses caisses, soit procéder à un virement en faveur de son fournisseur chez sa banque Y, ce qui donne dans l’une ou l’autre solution, le schéma suivant (première partie) :

Banque X Schéma 4.2

| ACTIF | | | PASSIF | |

b) | Immobilisations | 1.000 | b) | Virement bancaire en cours | 1.000 |

Cette opération passe par l'intermédiaire d’un système de compensation. A l’issue de ce traitement, X aura une position débitrice contre Y qui aura une position créditrice. Les deux banques règlent par exemple leur position de gré à gré sur le Core (système de compensation) ce qui donne (deuxième partie) :

Banque X Schéma 4.3

| ACTIF | | | PASSIF | |

b) | Immobilisations | 1.000 | b)

b)

b') | Virement bancaire en cours

Virement bancaire effectué

Dette envers Banque Y | 1.000

- 1.000

1.000 |

Banque Y Schéma 4.4

| ACTIF | | | PASSIF | |

b') | Créance sur Banque X | 1.000 | b') | Compte DAV fournisseur A | 1.000 |

Le modèle s’applique quelle que soit l’augmentation de l’actif de la banque : investissement, prise de participation ou achat d’actions, etc. La banque crée la monnaie quand elle accroît ses actifs.

La cession a l’effet inverse, soit une destruction de monnaie (débit du DAV) en même temps que diminuent les actifs bancaires.

- la banque procède à une augmentation de son capital ou au lancement d'un emprunt obligataire

Comme toujours la banque X débite le ou les comptes, ici de ses actionnaires ou souscripteurs obligataires. Si ceux-ci ont un compte courant chez elle, on aura alors en cas d'augmentation de capital :

Banque X Schéma 5.1

| ACTIF | | | PASSIF | |

| | | | Capital social

Comptes DAV agents divers | 1.000

- 1.000 |

La banque détruit la monnaie quand elle augmente ses passifs. On retrouve bien la règle générale : toute augmentation du passif bancaire produit une destruction monétaire équivalente.

A présent, la banque X reçoit des chèques tirés sur une banque Y de la part de ses actionnaires. Après compensation, X est en position créditrice contre Y en position débitrice ; supposons que ces deux banques liquident leur position à nouveau sur le Core de gré à gré, la première prêtant à la seconde, nous aurons alors :

Banque X Schéma 5.2

| ACTIF | | | PASSIF | |

| Créance sur Banque Y | 1.000 | | Capital social | 1.000 |

Par mesure de simplification, on n’a pas fait apparaître les comptes d’associés, crédités puis débités des apports.

Banque Y Schéma 5.3

| ACTIF | | | PASSIF | |

| | | | Dette envers Banque X

Comptes DAV agents divers | 1.000

- 1.000 |

La destruction monétaire correspondant à l’augmentation du passif apparaît bien à la consolidation des bilans des banques en présence. La destruction opérée chez Y trouve sa contrepartie d'origine chez X (capital social).

Dans le cas d’obligations à terme, les remboursements par la banque à leur échéance s’analysent comme une création monétaire, puisqu’elle en porte le montant au crédit des comptes courants des bénéficiaires, soit directement (comptes ouverts chez elle) soit par le biais de la compensation chez un ou plusieurs confrères.

Toute diminution du passif bancaire conduit à une création monétaire. La règle s’applique toujours.

- la banque règle ses dépenses et encaisse ses recettes propres

C’est assez simple à présent que l’on a vu comment la banque règle ses dettes.

Comme pour tout prestataire de services, les frais de personnel représentent une part importante des charges générales d’exploitation de la banque.

Le modèle suivant montre comment elle procède généralement pour s’acquitter du paiement de ses dépenses et pour encaisser ses recettes :

a) La banque verse les salaires (650.000 UM) de son personnel directement sur leur compte ouvert dans ses livres, et crédite directement ou indirectement (compensation) les comptes de divers tiers des autres charges (300.000 UM) comme suit :

Banque X Schéma 6.1

| ACTIF / Exploitation | | | PASSIF | |

a) | Charges d'exploitation | 950.000 | a)

a) | Comptes DAV salariés divers

Comptes DAV tiers divers | 650.000

300.000 |

nota bene : il est de pratique admise qu’une partie des salariés, pour des raisons de confidentialité par exemple, préfèrent que leurs rémunérations soient versées sur un compte ouvert dans une autre banque ; dans ce cas, les salaires pourront être virés à leur compte ouvert chez la (les) concurrente(s) par le biais de la compensation.

En ce qui concerne les produits d’exploitation, la banque détient les comptes de la plupart de ses clients, en partie fidélisés par les prêts qu’elle leur a accordés ; elle peut donc débiter directement leur compte courant des agios, intérêts et commissions de toutes sortes qu’elle leur facture.

b) Ici la somme des recettes d’exploitation est égale à 1.000.000 UM, débitée directement aux comptes des clients; on aura :

Banque X Schéma 6.2

| ACTIF | | | PASSIF / Exploitation | |

| | | b)

b) | Produits d'exploitation

Comptes DAV clients divers | 1.000.000

- 1.000.000 |

ce qui nous donne, tous comptes faits dans le modèle retenu, un résultat net de 50.000, qui s’analyse ainsi :

Banque X Schéma 6.3

| ACTIF | | | PASSIF / Exploitation | |

| | | a)

a)

b) | Résultat net d'exploitation

Comptes DAV salariés div.

Comptes DAV tiers divers

Comptes DAV clients divers | 50.000

650.000

300.000

- 1.000.000 |

La règle s’applique encore et toujours. Toute augmentation du passif bancaire concourt à une destruction monétaire. Inversement, toute diminution du passif bancaire conduit à une création de monnaie.

Bref, la banque crée de la monnaie chaque fois qu'elle achète ou qu'elle paie et la détruit chaque fois qu'elle vend ou qu'elle encaisse.

Ce principe fondamental de la création monétaire contre augmentation des actifs ou diminution des passifs bancaires et de la destruction monétaire contre diminution des actifs ou augmentation des passifs bancaires a déjà trouvé à s'exercer dans les deux sources examinées plus haut. On a vu que les créances et les avoirs en devises, donnant lieu à création, sont bien portés à l'actif du bilan, alors que les remboursements d'emprunt et les cessions de devises donnant lieu à destruction, viennent bien en diminution. Pourquoi ? Parce que toutes ces opérations se font ou se défont ainsi qu'il a été dit, directement ou indirectement (compensation), par inscription à un ou plusieurs comptes de DAV d'agents non bancaires.

Les banques génèrent donc de la monnaie, d'une part à destination de la zone d'activité qui leur est extérieure, par les concours qu'elles apportent à l'économie sous la forme de crédits accordés et en échange de devises, et d'autre part à l'intérieur de la zone d'activité qui leur est propre.

La caractéristique de cette troisième source de création et de destruction monétaires, est que la banque monétise ses pertes et démonétise ses profits, ce que jusqu’à présent personne n’a compris ou osé dire.

En principe, une banque ne peut jamais être en rupture de paiement, puisqu’elle crée la monnaie. Les besoins de monnaie centrale répondent à d’autres nécessités et sont soumis à des règles qui ne s’exercent pas dans le domaine de la monnaie secondaire. C'est ce que l'on verra au chapitre 4 "La Banque centrale".

Il faut attendre que le ratio de solvabilité, dit ratio Cooke modifié par les accords de Bâle II, soit détérioré pour que la banque soit déclarée en difficulté. C’est ce qui s’est passé, il y a quelques années, quand les banques nipponnes et aussi notre Crédit Lyonnais ont dégagé de telles provisions pour dépréciation qu’elles se sont retrouvées en pertes. Quand ces banques ont prêté ou bien acquis des actions et autres actifs, leur bilan était équilibré et remplissait les normes exigées par les autorités monétaires. Le problème n’a surgi qu’au moment où les valeurs d’actifs ont été dévalorisées entraînant une baisse équivalente de leur passif (pertes).

Le dernier exemple en date, est celui des crédits hypothécaires américains, dits "subprimes", qui secoue les milieux bancaires et financiers internationaux depuis l'été 2007. Dans cet exemple, il n'a pas fallu attendre que le ratio de solvabilité soit détérioré, les banques l'ayant anticipé. C'est qu'en effet, les titres habituellement donnés en garantie par les banques emprunteuses ont été refusés par leurs consœurs prêteuses, car ces titres dits" toxiques" se trouvaient de facto dépréciés.

Dans le cas précis de la dépréciation, il n’y a ni création ni destruction monétaire, puisque la diminution de l’actif bancaire est compensée par une diminution du passif. En supposant que la dépréciation soit suivie d'une perte pour créance irrécouvrable, la contrepartie monétaire de la créance d'origine est remplacée par une perte à la banque, soit donc une contrepartie de substitution à la monnaie créée, toujours en circulation.

Rappelons la règle : La banque monétise ses pertes et démonétise ses profits. Tout cela s'emboîte parfaitement comme les pièces d'un puzzle.

C'est ainsi que les actifs propres sous déduction des passifs propres des banques, constituent la troisième contrepartie de la monnaie.

3 – L’émission monétaire et sa contrepartie

Sur la base de ce principe de création et de destruction de la monnaie entièrement dépendantes des actifs et passifs bancaires s'appuyant sur les comptes de DAV de la clientèle, et en ajoutant cependant qu'une fois créée la monnaie échappe à sa destruction tant qu'elle reste, sous une forme ou une autre, la propriété d'un agent non bancaire, nous pouvons donner une définition très précise de la masse monétaire émise par le système bancaire.

Mais, pour effectuer une mesure précise encore faudrait-il commencer par procéder à la séparation comptable des banques et des établissements financiers, ce qui n'est pas le cas aujourd’hui. Ce qui paraît être une évidence, ne semble pas en être une pour les autorités monétaires qui semble bien ne pas aimer du tout que l'on s'intéresse d'un peu trop près à la monnaie. Plusieurs indices ont déjà été relevés en ce sens.

Actuellement, la masse monétaire est mesurée selon un empilement de monnaie et de titres monétaires qui ne sont pas de la monnaie scripturale, semblable à des poupées russes. En simplifiant, les agrégats monétaires (Banque de France note n° 75 d'avril 1988) sont donnés comme suit :

▪ M1 = la monnaie fiduciaire (pièces et billets, détenus par les agents non financiers) + les dépôts à vue (DAV) des agents non financiers,

▪ M2 = M1 + les placements à terme, c'est-à-dire pour l'essentiel les comptes sur livrets à échéance de 2 ans maximum (les plans d'épargne logement, par exemple, ne figure pas ici, mais dans un autre agrégat P1),

▪ M3 = M1 + M2 + dépôts et titres à court terme en devises + dépôts à échéance et bons non négociables + certificat de dépôts et bons négociables émis par les établissements de crédit + titres d'OPCVM (SICAV, FCP) à court terme et fonds commun de créances.

Quelques observations de notre point de vue, à commencer par le critère de monnaie scripturale – issue d'écritures comptables - qui n'est pas retenu par les autorités monétaires pour mesurer la masse monétaire émise, ce qui est assez surprenant alors que c'est elle qui alimente presque tous les besoins en monnaie du pays, exception faite naturellement pour les pièces et les billets. Un défaut de mesure comptable très simple à obtenir, qui ne peut pas être innocent !

Tout tend à prouver que la mesure de la monnaie est volontairement faussée. Ainsi :

- M1 ne prend pas en compte les DAV des agents financiers non bancaires, erreur due à l'amalgame délibéré des banques et des établissements financiers,

- les dépôts en devises ne peuvent pas être assimilés à de la monnaie nationale, tant que les devises - n’ayant pas cours dans le pays - n'ont pas été cédées,

- les titres du marché monétaire, certificats et bons émis par des établissements de crédit, ainsi que les titres d'OPCVM et parts de fonds communs de créances qui ne seraient pas émis par les banques, ne sont pas ou ne représentent pas de la monnaie scripturale émise.

On utilise opportunément les vertus associatives et distributives de l'addition et de la soustraction pour justifier les contreparties comptables de la masse M3. Comme il s'agit d'un bilan consolidé de tous les établissements, toujours équilibré (débit = crédit), il est très facile de trouver une égalité. On pourra remarquer que dans la contrepartie de la masse M3 figure généralement une rubrique "divers", opportunément ouverte pour absorber les différences, ce qui lui retire toute signification précise.

C'est pourtant bien l'agrégat M3 qui sert encore d'instrument de bord de la Banque centrale européenne pour la conduite de sa politique monétaire. La Fed a abandonné cet agrégat en 2006. On verra au chapitre suivant "La banque centrale" que la politique monétaire européenne se fixe un objectif de croissance du PIB de l'ordre de 2%, pour un taux d'inflation de 2% maximum, alors qu'il n'existe depuis plusieurs années aucune corrélation entre la courbe de cet agrégat et les courbes de l'évolution du PIB et de l'inflation ! Comment expliquer pareille aberration ? Difficulté de la mesure ou intention délibérée de tromper l'opinion ? Vraisemblablement les deux, la première autorisant la seconde.

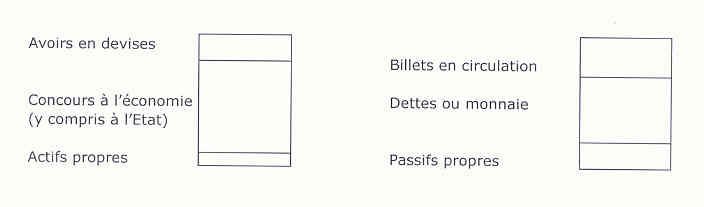

Pour disposer d'une bonne définition de la masse monétaire, il suffirait de consolider les bilans de la Banque centrale et des seules banques créatrices de monnaie afin d'isoler :

▪ l'émission monétaire qui est la somme des créances que possèdent les agents non bancaires sur le secteur bancaire, c'est-à-dire la monnaie fiduciaire (hors monnaie métallique, si celle-ci n'est pas émise par la Banque centrale, à prendre en compte par ailleurs), les dépôts à vue, à terme ou autres, les certificats de dépôt, ainsi que les prêts consentis sous une forme ou sous une autre, figurant au passif de ce bilan consolidé, exception faite cependant des prêts destinés au renforcement des fonds propres du secteur qui sont inscrits en passifs propres,

▪ et la contrepartie monétaire qui est la somme des créances que possède le secteur bancaire sur l'économie (avoirs en devises, crédits à l'économie), figurant à l'actif, augmentée ou diminuée de la différence existant entre les actifs et les passifs propres à ce secteur, selon que les premiers sont ou non supérieurs aux seconds,

L'émission étant égale à la contrepartie.

Cette définition a l'avantage de se vérifier, puisque qu'il suffit dans ce bilan, comme dans tout bilan par définition équilibré, de classer de part et d'autre les éléments à isoler en deux blocs d'actifs/passifs. Elle a aussi l’avantage d’éliminer les erreurs de mesure.

Afin de bien distinguer la monnaie appartenant à la clientèle de la monnaie gérée par la banque pour propre compte, on peut retenir le critère suivant : la monnaie de la clientèle en dépôt en banque appartient ou non au client selon que celui-ci a ou non donné à la banque l'autorisation formelle d'utiliser les fonds déposés.

Ci-dessous, figure un modèle schématisé de bilan consolidé des banques créatrices de monnaie, dans lequel on a choisi de donner aux banques une activité propre destructrice de monnaie (cas général), leurs actifs étant donc ici inférieurs à leurs passifs.

Une fois créée, la monnaie n’échappe pas à sa contrepartie : la valeur d'actif qui est à l’origine de sa création.

On a vu que les banque créent la monnaie quand elles accordent des prêts, acquièrent des devises ou autres valeurs. Ces créances et autres valeurs deviennent alors la contrepartie des fonds dont elles créditent les comptes de dépôt à vue (DAV) de leurs clients. Ce qui donne l'égalité :

Créances et autres valeurs (à l’actif) = Comptes de DAV (au passif)

Mais, si la contrepartie de la monnaie reste inscrite à l’actif de la banque jusqu’au remboursement des prêts, cession des devises et autres valeurs, il n’en va pas de même de la monnaie qui circule et se transforme sur l’initiative des clients.

Ce n’est pas la banque qui fait circuler la monnaie, ce sont ses clients par les ordres qu'ils lui donnent.

Au gré des échanges entre agents non bancaires, la monnaie circule donc d’une banque à l’autre, d’un DAV à un autre DAV, mais les valeurs d'actif à l'origine de l'émission monétaire restent nécessairement chez la banque émettrice jusqu'à leur sortie de l'actif (remboursement, cession, titrisation, etc.), c'est-à-dire jusqu'à la destruction de la monnaie correspondante.

Chaque fois que la monnaie quitte l'établissement émetteur à destination d'une banque quelconque et chaque fois qu'elle change ensuite et successivement de banque, le lien avec la contrepartie d'origine est assuré (via la compensation) par des prêts et emprunts interbancaires.

La monnaie secondaire ne reste pas dans sa forme initiale. Après être passés de DAV en DAV, les fonds empruntés vont être pour partie épargnés. On peut retenir comme exemple, la fraction de nos rémunérations que nous avons l'habitude de virer régulièrement à partir de nos DAV sur nos comptes d'épargne que l'on appellera comptes de dépôts à terme (DAT), quel que soit le terme 2 ans ou plus.

Toutes banques confondues et toutes choses restant égales par ailleurs, l'égalité visée au-dessus devient alors :

Créances et autres valeurs (à l’actif) = Comptes de DAV + Comptes d'épargne ou DAT (au passif)

Ainsi, aura-t-on à présent l'émission monétaire scripturale nette totale : les comptes de dépôts à vue (DAV) et les comptes de dépôts à terme (DAT), soit au passif du schéma retracé ci-dessus l’ensemble "dettes ou monnaie".

Voici pourquoi, la monnaie n’échappe pas à sa contrepartie.

4 – La banque centrale

4.1 – Le rôle et la politique de la Banque centrale dans l'Eurosystème

Avant d'aborder la place qu'occupe la banque centrale dans l'économie du pays, il nous semble utile de donner quelques unes des informations que nous donne la Banque de France, elle-même, sur le rôle et la politique monétaire des banques centrales dans l'Eurosystème.

Voici quelques passages d'une étude intitulée "Le concept de banque centrale" relevés dans le bulletin n° 70 de la Banque de France d'octobre 1999 :

D’un point de vue sémantique, la banque centrale se définit comme l’institution qui se situe au centre des systèmes de paiement pour garantir les règlements et contrôler l’expansion de la masse monétaire. C’est l’institution considérée comme apte à préserver la confiance dans la monnaie d’un pays.

Et, plus loin :

Au cours de cette longue quête du statut de banque centrale, nos banques nationales ont assumé des fonctions de plus en plus lourdes, jusqu’à accéder, pour la plupart d’entre elles, à la responsabilité suprême, celle de diriger la politique monétaire.

Voici par ailleurs ce que l'on peut lire (2010) sur le site de la Banque de France, dans un document intitulé : "Politique monétaire de l'Eurosystème" :

L'objectif final de l'Eurosystème a été déterminé par l'article 105 du traité consolidé instituant la Communauté européenne; il s'agit de garantir la stabilité des prix. En 1998, le Conseil des gouverneurs de la BCE a adopté la définition quantitative suivante : « La stabilité des prix est définie comme une progression sur un an de l'indice des prix à la consommation harmonisé (IPCH) inférieure à 2 % dans la zone euro ».

……………….

En outre, la stratégie de politique monétaire de l'Eurosystème repose sur un cadre d'analyse large de l'information économique disponible, structuré selon deux « piliers » qui correspondent à des approches complémentaires - réelle et monétaire - du phénomène inflationniste et de ses causes. Il s'agit :

▪ d'une analyse économique pour déterminer les risques à court et moyen termes pesant sur la stabilité des prix. Elle est fondée sur l'utilisation d'une large gamme d'indicateurs économiques et financiers précurseurs de l'évolution future des prix dans la zone euro, tels que les coûts salariaux unitaires, diverses mesures de l'activité réelle, des indicateurs de prix et de coûts, des enquêtes réalisées auprès des entreprises et des ménages de la zone euro et de nombreux indicateurs des conditions financières (taux de change effectif de l'euro, pente de la courbe d'intérêt, rendements obligataires…) ;

▪ d'une analyse monétaire conduite pour apprécier les tendances à moyen et long termes de l'inflation eu égard à la relation étroite existant entre la monnaie et les prix sur longues périodes. Elle s'appuie sur une large gamme d'indicateurs, notamment M3, ses composantes et ses contreparties, en particulier le crédit. Le Conseil des gouverneurs de la BCE, lors de sa réunion du 5 décembre 2002, a confirmé la valeur de référence de 4,5 % qu'il avait fixée pour la première fois en décembre 1998 pour la progression annuelle de M3 sur le moyen terme. Il a annoncé le 8 mai 2003 qu'il ne procéderait plus à l'examen annuel de cette valeur de référence - compte tenu de l'orientation à moyen terme de la politique monétaire - mais continuera à en examiner périodiquement les conditions et hypothèses sous-jacentes.

……………….

Depuis le 1er janvier 1999, la politique monétaire unique est une politique de taux d'intérêt, qui passe par le réglage de la liquidité bancaire en euro et par un pilotage des taux à très court terme sur le marché monétaire de l'euro, à commencer par le loyer de l'argent au jour le jour qui est la principale cible opérationnelle du Système Européen de Banques Centrales (SEBC).

Pour atteindre ses objectifs, le SEBC dispose d'une série d'instruments de politique monétaire :

- les opérations d'open market, effectuées par voie d'appels d'offres réguliers ou ponctuels, ou par le biais de transactions bilatérales ;

- les facilités permanentes

Ces opérations – opérations de refinancement et facilités permanentes – couvrent le besoin de refinancement des établissements de crédit qui résulte :

- des réserves obligatoires

- des facteurs autonomes de la liquidité bancaire" Ces facteurs sont retracés dans les postes d'actifs du bilan de l'Eurosystème (où sont également enregistrés les concours correspondant aux opérations de refinancement) lorsqu'ils correspondent à une injection de liquidité, et dans les postes de passif lorsqu'ils correspondent à une ponction de liquidité.

Que le lecteur veuille bien pardonner la retranscription de ces passages de textes officiels. Ils nous semblent essentiels si l'on cherche à avoir une vue synthétique et assez précise du système tel qu'il a été bâti par les autorités monétaires.

La responsabilité suprême de nos banquiers centraux est donc la stabilité des prix, ce qui les engage dans la lutte contre l'inflation.

A la lecture de ces textes, les objectifs de politique monétaire pour y parvenir peuvent se résumer à :

- maintenir la progression de l'indice des prix à la consommation harmonisé (IPCH) dans une limite inférieure ou égale à 2%, et surveiller notamment l'évolution des coûts salariaux (souligné dans le texte par nos soins),

- veiller à ce que la progression de la masse M3 (seul indicateur souligné, parmi une large (?) gamme) soit inférieure à 4,5% l'an, ce qui laisse supposer dans ces conditions que, l'inflation une fois éliminée, la croissance puisse atteindre 2,5%.

Avec pour seul moyen de pilotage : les taux d'intérêt s'appuyant sur 4 instruments (opérations d'open market, facilités permanentes, réserves obligatoires et facteurs autonomes de la liquidité bancaire). En fait, il s'agit principalement du taux directeur.

Il convient de rappeler à ce propos que les instruments de direction dont dispose l’Institut d’émission pour mener à bien sa politique monétaire, sont depuis quelques décennies, libéralisation oblige, réduits à la portion congrue : le taux directeur et les réserves obligatoires. Il ne faut pas oublier que dans les années 60/70, la Banque de France a dû imposer l’encadrement des crédits, seul et ultime moyen de limiter la hausse (excessive à son avis) de création de signes monétaires par les banques.

Ces objectifs et les moyens de les remplir seront longuement analysés au cours de ce chapitre, mais puisque nos banques centrales se sont fixé pour priorité la lutte contre l'inflation, voyons tout d'abord ce qu'est l'inflation de notre point de vue.

4.2 – Théorie et pratique de l'inflation

4.3 – La monnaie centrale

Dans tous les pays du monde, ainsi que nous l’avons dit, la Banque Centrale ou Institut d’émission possède le privilège d’émettre les billets de banque, mais aussi une monnaie scripturale dite centrale.

Voici la définition que donne la Banque de France de la monnaie centrale dans son étude sur "Le concept de banque centrale" (déjà citée) :

"celle-ci, appelée aussi monnaie à haute puissance ou base monétaire, est émise par la banque centrale sous deux formes :

- des billets de banque, que la banque centrale remet aux banques qui, à leur tour, les délivrent à leurs clients ;

- des avoirs en compte auprès des banques centrales déposés par les banques commerciales et par le Trésor. Ces avoirs constituent une monnaie particulière qui n'est détenue que par les intermédiaires financiers et ne sert pas aux transactions".

Que cette monnaie ne serve pas aux transactions n'est pas totalement vrai, car elle permet aux banques de s'acquitter de transactions auxquelles elles se livrent continuellement entre elles. Transactions commerciales : non. Transactions financières : oui.

Cette disposition confirme implicitement le fait que la banque crée de la monnaie chaque fois qu'elle achète ou qu'elle paie et la détruit chaque fois qu'elle vend ou qu'elle encaisse, puisqu’il est bien dit que son compte à la Super-banque ne sert pas à ses transactions (courantes).

La monnaie centrale scripturale a donc cours exclusivement entre les banques elles-mêmes et le Trésor, c'est-à-dire nécessairement entre ceux qui possèdent des avoirs en compte auprès de la Super-banque.

Cela signifie que cette monnaie ne peut s'échanger qu'entre titulaires d'avoirs en compte et que donc elle ne quitte jamais l'Institut d'émission, parce qu'elle ne le peut pas. On peut le vérifier très facilement.

Une banque X voudrait prêter une somme de 100.000 unités monétaire (UM) à une entreprise A, en utilisant ses disponibilités à la Banque centrale qu'elle ne le pourrait pas, puisque A n'a pas de compte ouvert à la Banque centrale, sur lequel elle aurait pu lui remettre les fonds à disposition, par chèque ou virement par exemple. Il paraît exclu de supposer que la banque établisse un chèque tiré sur la Banque centrale à l'ordre de son client, celui-ci le remettant aussitôt à l'encaissement à sa même banque ! Elle n'a pas d'autre alternative pratique que celle de créer de la monnaie dite secondaire (par opposition à monnaie centrale), par simple jeu d'écritures comptables comme on l'a vu, pour satisfaire à la demande de son client.

Cependant, le Trésor disposant donc lui aussi d'un compte à la Super-banque sert de sas entre les deux monnaies qui se trouvent placées dans deux compartiments étanches. Car, si la monnaie centrale ne quitte pas l'Institut d'émission, la monnaie secondaire ne quitte pas elle non plus le système bancaire qui l'a créée. Ce qui renforce l'idée de 2 systèmes indépendants.

La monnaie centrale s'échange entre les seuls titulaires de comptes ouverts à la Banque centrale, tandis que la monnaie secondaire s'échange entre les seuls titulaires de comptes ouverts dans les banques de dépôts. A notre avis, cette règle ne souffre pas d'exception.

Le Trésor sert donc de passerelle ou de sas entre les deux monnaies, centrale et secondaire, par les échanges qu'il pratique avec les autres agents non bancaires puisqu'il est le seul agent non bancaire à disposer d'un compte ouvert à la Banque centrale. Pour être exact, ce sont les banques de dépôt qui servent de passage obligé de l'une vers l'autre monnaie dans un sens comme dans l'autre.

Actuellement, on clame partout dans le monde que les centaines de milliards déversés dans les banques par les instituts d'émission doivent redynamiser l'économie réelle. C'est une imposture ! D'autant plus grande en Europe, notamment, que le traité de Maastricht interdit aux banques centrales nationales d'accorder des avances ou des prêts à leurs Etats. Par conséquent, l'émission de monnaie centrale scripturale ne peut pas irriguer le secteur privé, puisqu'elle ne peut être émise qu'en faveur des banques.

Voici comment s'opèrent les échanges entre les deux monnaies, le Trésor Public servant de passerelle.

1 - Le Trésor règle ses dépenses. Son compte est débité à la Banque centrale, tandis que le compte de la banque X du fournisseur est crédité à la même Banque centrale. Dans le même temps, la banque X crée de la monnaie secondaire en créditant le compte (DAV) de son client (fournisseur de l'Etat). Il n'y a pas de destruction de monnaie centrale, alors qu'il y a création de monnaie secondaire.

2 - Le Trésor encaisse ses recettes d'impôts. Son compte est crédité à la Banque centrale, tandis que la banque Y est débitée à la même Banque centrale. Dans le même temps, la banque Y détruit la monnaie secondaire en débitant le compte (DAV) de son client (contribuable). Il y a destruction de monnaie secondaire, tandis qu'il peut y avoir ou non création de monnaie centrale, selon que la banque Y dispose ou non de cette monnaie.

En résumé, les deux monnaies s'échangent à parité l'une contre l'autre mais ne se susbtituent pas l'une à l'autre. D'où 2 compartiments étanches.

Comme les Banques centrales ne sont pas autorisées en Europe notamment, d'émettre de la monnaie centrale directement en faveur de leurs Etats, les créations / destructions de monnaie secondaire tendront à s'annuler (cf. schémas 7 ci-dessus).

Il faut ajouter pour être complet que les émissions de bons et obligations du Trésor sont souscrites, sur les marchés, pour une part par les banques commerciales qui créent la monnaie, et pour l'autre part sur les marchés financiers par les agents non bancaires et l'étranger.

Nous allons examiner à présent la question capitale de savoir si la Banque Centrale a ou non le pouvoir et les moyens de limiter la création monétaire par les banques ? En pratique, la monnaie secondaire est-elle sous la dépendance étroite de la monnaie centrale, ainsi que la théorie du multiplicateur le fait croire, ou encore la Banque centrale dispose-t-elle de moyens quelconques qui lui permettraient de réguler l'émission monétaire des banques commerciales ?

Commençons par la théorie du multiplicateur.

4.4 – La théorie du multiplicateur

4.5 – Les moyens de la régulation monétaire par la Banque centrale

Le lecteur est invité, ici aussi, à se reporter aux pages intitulées « Le pouvoir de la Banque centrale sur l’émission monétaire » qui démontre que la Banque centrale n'a aucun pouvoir sur l'émission de monnaie secondaire, celle émise par les banques de dépôt. En conséquence, elle est dépourvue de tout moyen pour assurer la régulation monétaire, si tant est qu'elle l'ait jamais exercée. 4.6 – Les banques centrales et la politique dite non conventionnelle

La Fed en premier, les banquiers centraux ensuite se rendent compte un peu tard que toutes les liquidités injectées pour sauver les banques et autres compagnies, ne peuvent servir l'économie réelle. C'est un constat accablant, qui montre à quel point ils ignorent ou veulent dissimuler les propriétés de leur monnaie, à commencer par la première : la monnaie centrale scripturale ne quitte jamais l'Institut d'émission.

On l'a déjà dit, cette monnaie ne peut s'échanger qu'entre titulaires de comptes ouverts à la Super-banque : les banques et le Trésor. En conséquence, toutes ces liquidités ne peuvent pas servir à dynamiser l'économie réelle.

Ce n'est pas faute d'avoir essayé. Sans doute pour masquer leur impuissance, les banques centrales ont sorti un nouveau vocabulaire : la politique non conventionnelle.

La politique non conventionnelle est d'une nature différente.Elle consiste à ce que la Banque Centrale change de canal de transmission de la politique monétaire : au lieu d'injecter des liquidités dans les bilans des banques, elle injecte des liquidités dans les bilans des non banques (par des entreprises par exemple), nous explique Natexis dans sa note du 6 février 2009.

A la question posée à cette banque : Comment la Banque de France pourrait-elle injecter des liquidités dans certaines entreprises, si celles-ci n'ont pas un compte ouvert chez elle ?

Voici la réponse :

S’il y a politique monétaire non conventionnelle :

- la Banque Centrale achète des actifs sur les marchés financiers ;

- le vendeur a son compte dans une banque commerciale crédité ;

- la banque commerciale a son compte à la Banque Centrale crédité.

En créditant le vendeur chez elle, la banque commerciale a créé de la monnaie secondaire, tandis que la monnaie centrale dont elle a été créditée servira à toutes sortes d'opérations qui n'auront rien à voir avec l'opération non conventionnelle : reprise de titres en pension, reprise de liquidités par la Banque centrale, approvisionnement en monnaie fiduciaire, alimentation du compte en R.O., etc.

Comment pourrait-il en être autrement puisqu'il n'y aucun lien direct entre les deux monnaies !

En fait, l'achat d'actifs par la Banque centrale s'assimile à une opération ciblée de refinancement des banques. L'ordre des opérations est inversé, un point c'est tout. Il n'est d'ailleurs pas du tout exclu que la banque ait organisé l'opération, auquel cas, on est en présence d'un montage destiné à amuser la galerie.

5 – Les banques et les établissements financiers

La loi française du 24 janvier 1984 précise que les établissements de crédit sont des personnes qui effectuent à titre de profession habituelle des opérations de banque. Celles-ci comprennent la réception de fonds du public, les opérations de crédit, ainsi que la mise à disposition de la clientèle ou la gestion de moyens de paiement. Sont considérés comme fonds reçus du public les fonds qu’une personne recueille d’un tiers, notamment sous forme de dépôts, avec le droit d’en disposer pour son propre compte, mais à charge pour elle de les restituer. Constitue une opération de crédit pour l’application de la présente loi tout acte par lequel une personne agissant à titre onéreux met ou promet de mettre des fonds à la disposition d’une autre personne….

Les directives européennes en matière de réglementation bancaire se sont largement inspirées de cette loi.

Il est stupéfiant de constater que dans cette définition, les autorités éludent totalement le principe central de la création monétaire par les banques et ne font aucune distinction entre les banques qui créent la monnaie et les établissements financiers qui se bornent à la faire circuler.

L’opération de crédit peut en effet s’entendre et s’entend généralement comme la mise à disposition d’un prêt à partir de fonds reçus du public.

De plus, le droit d'en disposer pour son propre compte, ne peut pas s'exercer dans une banque de dépôts, puisque seul le titulaire du compte peut en disposer. Les dépôts à vue, notamment, n'ont pas de contrepartie en monnaie, puisqu'ils en ont déjà une : la créance qui est à l'origine de sa création ; c'est fondamental !

La rédaction de ce texte de loi entretient donc la plus grande confusion dans un domaine déjà bien envahi par les zones d'obscurité, confusion délibérément accentuée puisque le vocabulaire officiel recouvre sous le terme d’Institutions Financières Monétaires (IFM) les banques et les établissements financiers ou de crédit, sans distinction d’aucune sorte.

On passe ainsi sous silence la différence fondamentale qui sépare les banques et les établissements financiers.

La banque crée la monnaie. Elle s’affranchit ainsi de la dépendance d’un compte bancaire approvisionné pour fonctionner. Une banque en tant que telle ne récolte pas de dépôts, elle les crée par le crédit qu’elle consent.

Pour créer la monnaie, une banque doit remplir au moins les conditions suivantes :

- elle crédite le compte de dépôt à vue (DAV)de son client des fonds prêtés, en inscrivant la créance à l’actif de son bilan,

- elle met un ou plusieurs instruments de paiement (chéquier, carte de crédit, etc.) à la disposition de son client,

- son client, l’emprunteur, utilise les fonds mis à sa disposition par tirage sur ses caisses,

- ce qui signifie qu’elle est domiciliataire,

- le statut de banque domiciliataire lui donne accès à la compensation dont le centre lui fait connaître sa position supposée ici débitrice, la monnaie ainsi créée changeant d'établissement,

- elle doit ensuite emprunter sur le marché interbancaire ou à la banque centrale (contre garantie); car elle est redevable de cette monnaie envers l’établissement qui la reçoit en contrepartie,

- la créance de son client figure toujours à l’actif de son bilan, mais la contrepartie n’est plus au compte (DAV) de son client (on suppose que les fonds ont été entièrement transférés) mais en une dette sur une autre banque ou sur la banque centrale.

Les banques qui ne rempliraient pas ces conditions ne sont pas des banques créatrices de monnaie, mais de simples établissements financiers.

Les liens de dépendance existant entre les banques commerciales et la Banque Centrale ne changent rien à ce principe de base de la création monétaire. On pourrait croire que le compte ouvert par les banques auprès de l'Institut d'émission, comme toutes les IFM, a le caractère d'un compte ordinaire ; il n'en est rien, comme on le verra plus loin.

En ce qui le concerne, l’établissement de crédit ou intermédiaire financier non bancaire se trouve sous la dépendance étroite d'un compte approvisionné ou de lignes de crédit dûment autorisées dans une banque pour exercer ses activités. Il ne crée pas la monnaie, il ne peut que la faire circuler. C'est là toute la différence et elle est de taille.

Parmi les établissements financiers, on distinguera :

- les établissements de crédit, dont l’activité principale est d’emprunter afin de consentir des crédits aux agents économiques : ménages, entreprises et étranger (crédits à la consommation, par exemple), à un taux naturellement supérieur à celui auquel ils ont dû souscrire pour emprunter,

- les Caisses d’épargne ou la Poste française, il y a peu de temps encore, dont l’activité principale était la collecte de fonds, en dépôt à vue ou à terme ; ces fonds étaient mis à la disposition d’un organisme collecteur et re-distributeur par les Caisses d’épargne ou à la disposition du Trésor public par la Poste française ; en règle générale ces établissements n’accordaient pas de crédits, (les Caisses d'épargne et la Banque Postale disposent à présent du statut de banque, ce qui les assimile à des banques créatrices de monnaie si elles remplissent les conditions exposées au-dessus),

- tous autres intermédiaires financiers qui tirent leurs profits de leur intermédiation, dans les différents domaines monétaire, financier, de change et autres.

A l'actif d'une banque, il y a une créance face à un dépôt. Cette inscription est définitive tant que le prêt accordé n'est pas remboursé.

A l'actif d'un établissement de crédit, il y a d’abord un compte de banque qui reçoit les fonds empruntés, soit à une banque, soit à des agents non bancaires. Ensuite, dès que les fonds sont prêtés, un compte de créance se substitue au compte de banque à son actif.

Voici pourquoi, il apparaît au bilan une similitude de comptes entre les banques et les établissements financiers. Mais, la genèse des opérations est fondamentalement différente. La différence entre les deux n’est pas toujours facile à établir, ce qui explique la situation confuse que l’on connaît.

La banque crée la monnaie, tandis que l’établissement financier ne peut que la faire circuler. On dit que les crédits font les dépôts dans les banques ; on peut ajouter que les dépôts font les crédits dans les établissements financiers.

6 – La circulation de la monnaie : trois circuits

Entre le moment de sa création et celui de sa destruction, c'est-à-dire pendant tout le temps où elle reste la propriété des agents non bancaires, la monnaie scripturale circule au gré des échanges, allant de compte de banque en compte de banque. L'établissement financier doit être pris ici comme un agent non bancaire, malgré les relations financières étroites qu'il peut entretenir avec le secteur bancaire. Lui aussi dispose d'un compte de dépôt à vue (DAV) en banque et les opérations qu'il traite pour son compte ou celui de tiers procède de la circulation monétaire entre comptes (DAV) ouverts dans les banques.

En somme, pour bien analyser la circulation monétaire, il faut toujours :

- garder présent à l'esprit cette séparation fondamentale existant entre la banque qui a le pouvoir de créer la monnaie (et de la détruire) et l'établissement financier dont le rôle se borne à la faire circuler,

- rechercher si la transaction monétaire est réalisée par deux agents non bancaires, auquel cas il y a simple transfert de compte à compte (DAV à DAV), ou entre un agent non bancaire et une banque, auquel cas il y a selon le sens soit création, soit destruction, soit encore neutralisation monétaire par le système ainsi qu'on le verra au cours de ce chapitre.

On a dit qu'il existe deux formes de monnaie, fiduciaire (pièces et billets) et scripturale, qui empruntent évidemment des circuits différents : la monnaie fiduciaire circule en dehors du champ bancaire, tandis que la monnaie scripturale ne le quitte pas. Pour sortir ou entrer dans le champ bancaire la monnaie fiduciaire met en œuvre de la monnaie scripturale. C'est ainsi que chaque fois que nous allons chercher des espèces aux guichets de banque, notre compte est débité de la transaction. De même, chaque fois que nous effectuons un dépôt d'espèces, notre compte est crédité.

On portera donc notre attention sur les circuits qu'emprunte la monnaie scripturale depuis sa création jusqu'à sa destruction. On peut les classer en trois catégories, que l'on examinera successivement :

- le circuit des transactions courantes,

- le circuit intra-bancaire,

- le circuit de la neutralisation monétaire.

6.1 - Le circuit des transactions courantes

Il est sollicité par les échanges que pratiquent entre eux les agents non bancaires et ne produit aucun effet sur la masse monétaire des dépôts à vue (DAV), puisque ces transactions aboutissent à de simples transferts bilatéraux (débit d'un compte de dépôt à vue par le crédit d'un autre compte de dépôt à vue). Il concerne tout autant les transactions de la sphère réelle que celles de la sphère monétaire et financière.

Pour illustrer le propos, revenons sur l'exemple de création monétaire donné plus haut, et voyons maintenant comment notre banquier procède lorsque nous utilisons les sommes qu'il a mises à notre disposition. Avec les 10.000 euros disponibles, nous allons par exemple payer à notre garagiste le solde du prix de notre nouvelle voiture. Imaginons un instant qu'il n'existe qu'une banque. Nous-mêmes et notre garagiste ayant tous deux un compte ouvert dans cette banque, le chèque que nous lui avons remis va faire l'objet d'un transfert de notre compte à celui du garagiste pour la somme de 10.000 euros. Le premier est débité, le second est crédité, tout simplement.

En voici le schéma des écritures b) tout en reprenant les écritures a) du schéma 1 :

Banque X Schéma 7.1

| ACTIF | | | PASSIF | |

| a) | Créance sur agent A | 10.000 | a)

b)

b) | Compte courant (DAV) A

Compte courant (DAV) A

Compte courant (DAV) B | 10.000

- 10.000

10.000 |

Et il en est ainsi chaque fois que deux parties utilisent, pour une transaction donnée, des comptes ouverts chez le même banquier.

Malheureusement pour celui-ci, mais heureusement pour nous, il n'y a pas qu'une seule banque. Cependant, l'existence de plusieurs banques face à d'innombrables transactions, dans un univers peuplé d'une multitude d'agents économiques qui en sont à l'origine, rend plus complexe le cheminement des règlements, mais globalement le résultat reste le même.

Si l'on démonte le processus, on s'aperçoit que chaque opération de règlement entre deux agents non bancaires induit une dette de la banque qui reçoit les fonds envers la banque qui les cède. La compensation journalière des instruments de paiement permet de connaître, d'une part, le détail des transactions des agents non bancaires, d'autre part, l'ensemble des dettes (nettes) des banques qui reçoivent des fonds et l'ensemble des créances (nettes) des banques qui les cèdent.

Le processus se décompose donc en deux phases :

1 - Les banques qui reçoivent les fonds en créditent les comptes DAV de leurs clients, tandis que réciproquement les banques qui cèdent les fonds en débitent les comptes DAV de leurs clients ; la monnaie secondaire passe d'une banque à l'autre,

2 - Les banques qui reçoivent les fonds empruntent aux banques qui les cèdent, sans qu'il y ait échange de monnaie. Il s'agit de prêts / emprunts interbancaires qui ont pour fonction de conserver chez la banque émettrice la créance d'origine, contrepartie de la monnaie émise malgré les transferts successifs qui l'affectent.

On s'aperçoit donc que la monnaie secondaire créée par le système n'appartient à aucun moment et d'aucune manière aux banques qui ne font que la faire passer d'un (DAV) à un autre (DAV). Ces transferts ayant pour conséquence d'obliger les banques à se consentir des prêts entre elles, puisque nous supposons ici qu’elles ont opté pour ce mode de règlement plutôt que d'opérer par transfert de fonds à la Banque centrale.

Nota bene : Cependant avec la crise, les titres habituellement remis en garantie des prêts sont plus ou moins exposés à un risque de dépréciation. Aussi les banques prêteuses refusent-elles dans ce cas d’accorder des prêts à leurs consœurs. Celles-ci sont alors dans l’obligation de se procurer les fonds auprès de leur Banque centrale afin de se libérer de leurs engagements par transfert vers les banques prêteuses.

Cela ne change rien au processus dans l’exemple décrit ci-après.

Supposons, en effet, qu'un agent A remette en règlement de sa dette un chèque tiré sur la banque X à un agent B qui le dépose à sa banque Y. Celle-ci crédite le compte de B et présente à son confrère X le chèque pour paiement, lequel débite alors le compte de son client A.

Observons attentivement cette transaction de fonds que l’on suppose (au départ) avoir été empruntés à la banque X par l’agent A :

- la créance (contrepartie de la monnaie échangée) reste chez X tandis que la monnaie elle-même se trouve à présent chez Y ; la monnaie a changé de propriétaire sans que l’une ou l’autre banque n’ait pu à aucun moment en disposer ; elles ont toutes deux exécuté les ordres de leurs clients ; du compte de DAV de A elle est passée au compte de DAV de B,

- l'opération n'est pas pour autant terminée, car la banque X doit s'acquitter envers la banque Y du montant de la transaction, en raison du transfert de monnaie sans contrepartie : la créance restant chez X, la monnaie se trouvant maintenant chez Y, celle-ci consentant alors un prêt à celle-là, à condition que les titres remis en garantie par cette dernière soient acceptés par la première ; sinon il y a transfert de X à Y à Banque centrale.

Voici les schémas d’écritures comptables des transferts avec prêts interbancaires de X à Y :

Banque X Schéma 7.2

| ACTIF | | | PASSIF | |

| a) | Créance sur agent A | 10.000 | a)

b)

b) | Compte courant (DAV) agent A

Compte courant (DAV) agent A

Dette envers Banque Y | 10.000

- 10.000

10.000 |

Banque Y Schéma 7.3

| ACTIF | | | PASSIF | |

| b) | Créance sur banque X | 10.000 | b) | Compte courant (DAV) agent B | 10.000 |

Ou avec intervention de la Banque centrale, supposant que X dispose des fonds chez elle :

Banque X Schéma 7.4

| ACTIF | | | PASSIF | |

a)

b) | Créance sur agent A

Compte DAV Banque centrale | 10.000

- 10.000 | a)

b) | Compte courant (DAV) agent A

Compte courant (DAV) agent A | 10.000

- 10.000 |

Banque Centrale Schéma 7.5

| ACTIF | | | PASSIF | |

| |

| b)

b) | Compte (DAV) Banque X

Compte (DAV) Banque Y | - 10.000

10.000 |

Banque Y Schéma 7.6

| ACTIF | | | PASSIF | |

| b) | Compte DAV Banque centrale | 10.000 | b) | Compte courant (DAV) agent B | 10.000 |